نظام بانکداری در تمام کشورها وظایف سنگینی در اجرای سیاستهای پولی و مالی دولت به عهده دارد و بانکها باید در راستای اهداف و وظایف خود با بهره گیری از دستاوردهای علمی و فناوری برای دوام در محیط پر از تحول و تغییر فردا، خود را آماده سازند. زیرا تسهیلات دهی، سپرده گیری، سرمایه گذاری، تأمین مالی پروژهها و سایر عملیاتی که بانکها انجام میدهند مستقیماً با پول و نقدینگی مرتبط است و بانکها میتوانند به وسیله این قدرت خود در هدایت جریان نقدینگی کشور، فعالیتهایی که به تولید منجر شده را رشد داده و موجب رونق اقتصادی کشور شوند یا برعکس به فعالیتهایی که با قصد سوداگری و دلالی صورت میگیرند ضریب داده و در نهایت به طیف خاصی از جامعه سود و به عموم جامعه زیان برسانند.

شفافیت در تسهیلات دهی بانکها به این معنی است که بانک مرکزی اطلاعات مربوط به تسهیلات دهی بانکها و همچنین فرآیندهای تصمیم گیری خود را به شیوهای روشن، آشکار و بهنگام در اختیار عموم و بازارها قرار دهد. روشن بودن اهداف شفافیت در تسهیلات دهی بانکها توسط بانک مرکزی، نااطمینانی را کاهش و با کمک به خانوادهها و بنگاهها در پیش بینی اقدامات بانک مرکزی، کارایی این سیاست را افزایش میدهد. افشای کامل، بموقع و با کیفیت اطلاعات تسهیلات دهی بانکها، به افزایش شفافیت این اطلاعات منجر شده و عدم تقارن اطلاعاتی را کاهش میدهد.

در همین راستا وزارت اقتصاد و بانک مرکزی از اوایل امسال برای اولین بار در تاریخ بانکداری کشور اقدام به انتشار لیست تسهیلات کلان بانکها کرد؛ اقدام مهمی که به جهت افزایش نظارت عمومی بر عملکرد و تسهیلات دهی بانکها، اولین بار در آخر فروردین ماه امسال و با انتشار لیست بدهکاران بزرگ بانکهای دولتی و خصوصی اتفاق افتاد.

البته در این گزارش تنها اطلاعات مربوط به 14 بانک منتشر شد اما مجدداً این اطلاعات در آخر اردیبهشت ماه امسال توسط بانک مرکزی بروزرسانی شد و اطلاعات 3 بانک دیگر نیز به بانکهای قبلی اضافه شد.

در اول تیرماه علاوه بر اطلاعات بانکهای قبلی، اطلاعات 8 بانک دیگر نیز منتشر شد اما یک تغییر مهم اما عجیب در ارائه آمار تسهیلات کلان بانکها اتفاق افتاد؛ بر اساس مصوبه جلسه مورخ 31 خرداد ماه امسال شورای پول و اعتبار مقرر شده است که از این پس بانک مرکزی تنها اطلاعات تسهیلات و تعهداتی که بانکها به اشخاص مرتبط با ذینفع واحد پرداخت کردهاند و بالای 100 میلیارد تومان بوده را منتشر کند.

همانطور که گفته شد، بانک مرکزی چندین بار آمار تسهیلات و تعهدات بانکی را با افزودن اطلاعات بانکهای بیشتر بروزرسانی کرد؛ اما بار آخر، با در نظر گرفتن قاعدهی شورای پول و اعتبار مبنی بر حذف تسهیلات و تعهدات زیر 100 میلیارد تومان بانکها اطلاعات بانکها را بروز کرد.

تعجب برانگیز بودن قاعدهی شورای پول و اعتبار در انتشار آمار تسهیلات و تعهدات کلان بالای 100 میلیارد تومان بانکها در این است که این مدل ارائه اطلاعات نه تنها امکان بررسی عبور بانک از حدود اشاره شده در آئین نامههایی که خود شورای پول و اعتبار تصویب کرده است را سلب میکند، بلکه حتی میتواند کارکرد اصلی ارائه اطلاعات تسهیلات و تعهدات بانکها را که ایجاد شفافیت در عملکرد آنهاست با چالش مواجه کند و وضعیت یک بانک که ممکن است شرایط خوبی نداشته باشد را سفید کند.

اختلاف زیاد و عدم شفافیت در رابطه با حد تعیین شده در تسهیلات اعلامی بانکها توسط شورای پول و اعتبار و عدم تطابق اطلاعات با صورتهای مالی بانکها نشان میدهد حد اعلام شده برای انتشار یا عدم انتشار تسهیلات غیرجاری مقدار مناسبی نیست؛ چرا که حد اعلام عمومی برای تسهیلات 100 میلیارد تومانی منجر به آن میشود که تسهیلات زیر 100 میلیارد حتی اگر 99 میلیارد تومان باشد اعلام نشود. علاوه بر این، اگر فردی دو فقره تسهیلات مثلاً 90 میلیارد تومانی و غیرجاری داشته باشد باز هم نام وی ذیل فهرست تسهیلات گیرندگان غیرجاری درج نمیشود.

مضافاً اینکه کف اعلامی بسیار بالاست و با مبالغ بسیار کمتر از مقدار تعیین شده امکان عملیات سفته بازانه و غیرمولد در اقتصاد وجود دارد.

البته این امر به معنای این نیست که تمامی تسهیلات غیرجاری بانکها و در هر بازه ای منتشر شود بلکه به معنای آن است که مقداری ملموس که هم گستره بالایی داشته و هم فایدهای در افزایش کارایی اطلاعاتی شبکه بانکی داشته باشد.

امری که نشان میدهد باید حد مشخص شده توسط شورای پول و اعتبار تعدیل شود تا علاوه بر نزدیک کردن دادههای اعلامی بانک مرکزی با صورتهای مالی بانکها، به شفافیت بهتر در اسامی دریافت کنندگان تسهیلات اعطایی که در سررسید، پرداختهای لازم را انجام ندادهاند و افزایش گستره تسهیلات غیرجاری نیز کمک کند.

اکنون میتوان با مقایسه آمار تسهیلات دهی بانکهایی که قبل و بعد از اعمال قاعدهی شورای پول و اعتبار میزان تسهیلات دهی خود را شفاف کرده بودند، تأثیر قاعدهی شورای پول و اعتبار بر شفاف سازی اطلاعات بانکها مورد بررسی قرار داد.

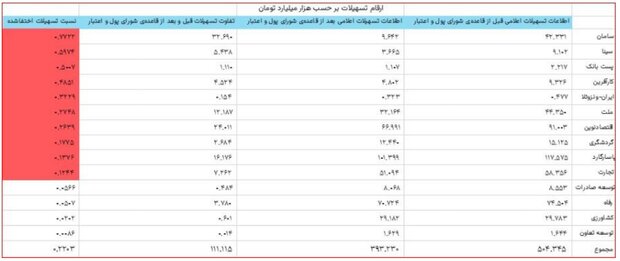

بانکهایی که اولین بار اطلاعات خود را منتشر کردند شامل بانکهای اقتصادنوین، ایران ونزوئلا، پاسارگارد، پست بانک، تجارت، توسعه تعاون، توسعه صادرات، رفاه کارگران، سامان، سپه، سینا، کارآفرین، کشاورزی، گردشگری و ملت است. آمار تسهیلات دهی این بانکها قبل و بعد از قاعدهی شورای پول و اعتبار در جدول زیر آورده شده است.

همانطور که در جدول بالا مشاهده میشود، مقادیر قابل توجهی از تسهیلات بانکهای سامان (32.690) هزار میلیارد تومان (همت)، سینا (5.438) همت، پست بانک (1.110) همت، کارافرین (4.524) همت، ایران ونزوئلا (154.) همت، ملت (12.187) همت، اقتصادنوین (24.011) همت، گردشگری (2.684) همت، پاسارگارد (16.176) همت و تجارت (7262) همت، در گزارش جدید مخفی شده است.

این در حالی است که برخی از بانکها در اولین گزارش بانک مرکزی لیست تسهیلات خود را منتشر نکرده بودند؛ بنابراین میتوان انتظار داشت که برخی دیگر از این بانکها نیز میتوانند به جمع این بانکها بپیوندند.

نکته دیگر جدول بالا این است که در مجموع و از بین 14 بانک، میزان تسهیلات مخفی شده فقط 4 بانک با اغماض قابل چشم پوشی است و در مجموع نیز 22 درصد تسهیلات بانکها مخفی شده که این مقدار نیز عدد قابل توجهی است و نمیتوان به سادگی از آن چشم پوشی کرد.

اگر روند ارائه اطلاعات بدون در نظر گرفتن قاعدهی شورای پول و اعتبار مبنی بر حذف تسهیلات زیر 100 میلیارد تومان بانکها در گزارشات بانک مرکزی اصلاح نشود، احتمال قریب الوقوع این است که میزان تسهیلات مخفی شده بالاتر از عدد فعلی یعنی 22 درصد قرار گیرد.

انتشار فهرست تسهیلات کلان، اشخاص مرتبط و ذینفع واحد توسط بانک مرکزی، اگرچه گامی مهم و قابل تقدیر در این حوزه است اما خلأ نظارت قوی، ضعف سامانههای نهاد ناظر و معیارهای کاهش دهنده معناداری، دست به دست هم دادهاند تا ادامه مسیر شفافیت در شبکه بانکی نیازمند بازبینی در ساز و کار طی شده و اصلاح فوری آن داشته باشد؛ اصلاحاتی که باید برای کاهش اختلاف در ارقام اعلامی بانک مرکزی و صورتهای مالی بانکها انجام گیرد تا هم شفافیت و هم مرجعیت رسمی آمارهای منتشره از نهاد ناظر را با خود به همراه داشته باشد.

بنابراین گرچه شفاف سازی تسهیلات کلان و تسهیلات اشخاص مرتبط بانکها امری قابل تقدیر بوده اما شوربختانه این شفاف سازی فقط مربوط به 18 درصد از تسهیلات غیرجاری بانک هاست. البته این مقدار در بانکهای مختلف متفاوت است؛ در برخی بانکهایی که ناترازی بالایی دارند، این مقدار حتی به 6 درصد هم نمیرسد. در بانکهایی که وضعیت بهتری در نسبت تسهیلات غیرجاری دارند، این مقدار بین 50 تا 70 درصد بوده است.

اهمیت این 18 درصد از آنجایی است که در شفاف سازی وزارت اقتصاد و بانک مرکزی آن اسامی اشخاص حقوقی و حقیقی منتشر میشود که تسهیلات غیرجاری آنها بیش از 100 میلیارد تومان باشد. این درحالی است که بین یک تا 100 میلیارد تومان بی نهایت تسهیلات دریافت شده که بسیاری از آنها غیرجاری بوده و شاید نامهای آشنایی هم بین آنها باشد. بانک مرکزی باید طبق قواعد بیان شده در آئین نامه تسهیلات و تعهدات کلان که در سال 1392 به تصویب شورای پول و اعتبار رسیده بود گزارشات تسهیلات بانکها را منتشر کند و قاعدهای غیر از این، تنها موجب ایجاد عدم شفافیت در ارائه آمار تسهیلات بانکها شده و نتیجه آن تنها منجر به بروز خطا در تحلیل و بررسی عملکرد بانکها خواهد شد و مکانیزم آماردهی بانکها را به سمت دور زدن مردم و حتی خود بانک مرکزی منحرف میکند.